副業も電子帳簿保存をしなければならない?

2022.09.22

税務トピックス

国税庁では、ホームページで「電子帳簿保存制度に関するQ&A」を公開し、電子帳簿保存制度の新しい情報を適宜追加しています。

このQ&Aに「副業」をしている者に関する問いが追加されていますので、内容を解説します。

雑所得の書類保存が義務化

令和4年分の所得から、「雑所得」の収入や経費に関する一定の書類の保存が義務付けられています。

シェアリングエコノミー等の新しい分野の経済活動が広がっていることなどが、改正の背景にあります。

改正の影響を受ける人

「雑所得」とは、他の所得に該当しない活動から生じた利益のことです。

改正の影響をもっとも受けるのは、雑所得にあたる副業をしている個人になると考えられます。

【副業内容と所得区分の一般的な例】

・副業として実施した講演・執筆などの報酬→雑所得

・不動産投資で得た家賃収入→不動産所得

・アルバイトで得た給料→給与所得

なお、不動産所得や事業所得にあたる場合は青色申告の制度があり、保存しなければならない書類の範囲が雑所得とは異なります。

また、事業所得と雑所得は業態によって区別が難しいものがありますので、わからないときは税理士や税務署にご相談ください。

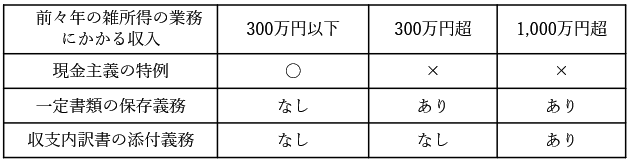

3対象は「300万円超」

「雑所得」の書類保存が義務付けられるのは、前々年分の雑所得の業務にかかる収入が300万円を超えている人です。

300万円の判定は、「前々年の雑所得」の計算のもとになった「収入」で行います。「所得」ではありません。

書類保存以外にも下記のような改正点があります。

保存義務のある一定書類とは

雑所得で保存が義務付けられる一定の書類とは、「現金預金取引等関係書類」です。

「現金預金取引等関係書類」とは、「請求書、領収書その他これらに類する書類のうち、現金の収受若しくは払出し又は預貯金の預入若しくは引出しに際して作成されたもの」と定められています。

【例】請求書、領収書、預貯金通帳、小切手の控えなど

https://www.nta.go.jp/publication/pamph/koho/kurashi/html/01_2.htm

保存期間は5年

現金預金取引等関係書類の保存期間は、確定申告の期限(通常、翌年3月15日)の翌日から5年です

ふるさと納税や医療費控除の領収書などと同じ保存期間になります。

副業も電子帳簿保存をしなければならない?

電子取引における紙保存が禁止に

電子帳簿保存法の改正によって、電子取引において授受した取引情報のデータ保存が義務化されました。

たとえば、取引相手からの請求書が電子メールに添付して送られてきた場合、改正前までは、それを紙に印刷して保存することも認められました。

しかし改正後はそれができず、電子帳簿保存法の要件にしたがってデータで保存しなければなりません。

詳しい内容は、こちらの記事をご覧ください。

すでに施行されている改正内容ですが、企業の準備期間を考慮して、事実上、令和5年末までは紙保存も認められています。

国税庁Q&Aに副業の電子取引に関する質問が追加

国税庁の「電子帳簿保存制度に関するQ&A」に、副業をしている者に関する電子取引の保存範囲の質問が追加されています。

(以下、引用)

“私は、勤務先から支払われている給与のほか、副業として行っている講演・原稿執筆から得ている雑所得を有しています。これらの雑所得を生ずる活動については、相手方等との一切のやりとりを電子メール・ウェブサイト上で行っていますが、法第7条の規定に基づき、その取引情報に係る電子データを保存しなければなりませんか。”

(出典)国税庁:電子帳簿保存法一問一答(電子取引関係問59)

https://www.nta.go.jp/law/joho-zeikaishaku/sonota/jirei/4-3.htm

この質問に対して国税庁は、前々年の金額が 300万円を超えていれば、現金預金取引等関係書類の保存義務があり、それが電子取引で授受された書類であるなら電子帳簿保存法によってデータ保存をする義務がある旨を回答しています。

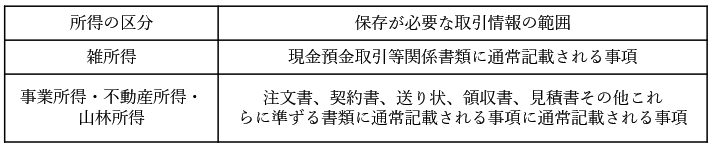

データ保存をしなければならない範囲は、現金預金取引等関係書類に通常記載される事項に限定して差し支えありません。

【データ保存が必要になる範囲】

次回も引き続き電子帳簿保存法について解説いたします。

電子帳簿保存などの導入で不安な点があれば、税理士等にご相談ください。