今からでも間に合う!電子帳簿保存制度を解説

2022.07.08

税務トピックス

この記事では、現行の電子帳簿保存制度の導入をこれから考える方に向けて、制度の概要、現行制度における3つの保存区分、現行制度において絶対にやらないといけない部分とそうでない部分、電子帳簿保存制度を導入した後の税務上のメリットとリスクについて解説します。

電子帳簿保存制度とは

電子帳簿保存制度は、平成10年度税制改正において創設された、税務関係の書類をデータ保存するための制度です。

個人事業主・法人にかかわる所得税法・法人税法では、帳簿や書類を書面(紙)で備え付けて保存することが定められていますが、これを書面ではなくデータで備え付け、保存する際のルールを定めたものが電子帳簿保存制度(電子帳簿保存法)になります。

つまり電子帳簿保存制度とは、所得税法・法人税法の特例にあたるものです。

電子帳簿保存制度に則って帳簿や書類を保存すれば、税法上の保存義務を満たすことができます。

電子帳簿保存制度の3つの保存区分

電子帳簿保存制度では、帳簿や書類をデータ保存する際のルールがかなり細かく定められています。

帳簿には帳簿のルールが、書類には書類のルールがあるイメージです。

さらに書類のうち、取引相手に渡す書類・取引相手からもらう書類は、改ざんなどの不正が特に起こりにくいよう、より厳しいルールが適用されます。

このように電子帳簿保存制度では、保存対象の違いによって保存のルールが異なります。

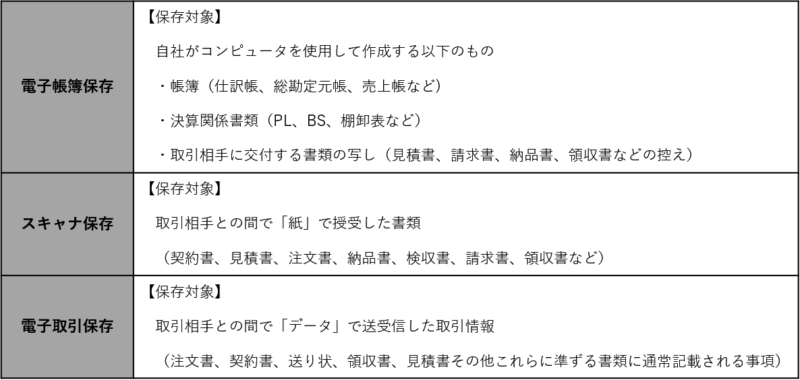

これを大きく3つに分けたものが、「電子帳簿保存」「スキャナ保存」「電子取引保存」です。

強制適用の「電子取引保存」

当事務所のコラムでお知らせしたとおり、令和4年1月1日から、電子取引によって送受信した取引情報はデータで保存しなければなりません。(令和5年末まで経過措置あり)

電子帳簿保存とスキャナ保存は任意適用のまま

電子帳簿保存とスキャナ保存の対象は、現在も紙保存が認められていますので、データ保存を始めるかどうかは企業の判断でOKです。

なお、データ保存を始める範囲にもわりと自由度が認められています。

たとえば、帳簿のうち仕訳帳と総勘定元帳のみを電子帳簿保存の対象としても良いですし、取引相手と交わす書類の中に紙保存するものとスキャナ保存するものがあっても、それらが漏れなく保存されていれば制度上の問題はありません。

【(参考)電子帳簿保存・スキャナ保存の開始方法】

令和4年1月1日以降に開始された新しい電子帳簿保存制度であれば、特に手続きをせずに始めることができます。(令和3年以前の制度は、事前承認制でした)

帳簿は事業年度の途中からデータ保存に変更することはできませんが、書類については、事業年度の途中からでもデータ保存を始めることができます。

(※)令和3年以前の承認を受けている場合、改正後の電子帳簿保存制度で保存を始めるには、取りやめの届け出を提出するか、改正後の方法で保存を開始した日を記録して税務調査時に回答できるようにしておく必要があります。

電子帳簿保存制度による税務上のメリットとリスク

令和4年1月1日以降の電子帳簿保存制度には、税務上のメリットとリスクがあります。

過少申告加算税の軽減措置を受けられる場合がある

「電子帳簿保存」において、対象となるすべての帳簿を「優良帳簿」の要件を満たす方法で保存すると、その帳簿に記載された事項に関する申告漏れで過少申告加算税が発生した場合、その過少申告加算税が5%軽減される措置が新設されました。

対象は、令和4年以降に法定申告期限を迎える所得税や法人税です。

(※)このメリットの適用を受けたい場合は、あらかじめ税務署に届け出が必要になります。

このメリットを受けるつもりがなければ、電子帳簿保存を開始するにあたって手続きは必要ありません。

加算税の加重措置のリスクも

スキャナ保存や電子取引保存によって保存したデータに、隠蔽や仮装の事実が発覚した場合は、その事実によって発生した重加算税が10%加重されるという、通常よりも厳しいペナルティがあります。

次回も電子帳簿保存法について解説いたします。

電子帳簿保存などの導入で不安な点があれば、税理士等にご相談ください。