【たばこ税・酒税】税率改定!「たばこ」と「お酒」の税の仕組み&手持品課税とは?

2020.10.23

税務トピックス

その他

普段、タバコを吸わない、お酒を飲まない方には、あまりイメージしづらい話かもしれませんが、タバコとお酒には、他の物(商品・サービス)と比べると、格段に高い税金が課かっており、国や地方公共団体の貴重な財源となっています。

例えば、小売店で売られているタバコには、「国たばこ税」「地方たばこ税」「たばこ特別税」と消費税が含まれており、平均すると61.8%は税金です。

では、これらの「たばこ税」や「酒税」は、どのような仕組みで成り立っているのでしょうか。

仕組みをおさえておきましょう。

たばこ税とは…

たばこ税は、上にも記載しているように、

・国たばこ税

・都道府県たばこ税

・市区両村たばこ税

・たばこ特別税(国税)

で成り立っており、紙巻たばこ1000本につき、税率が課せられます。

(紙巻たばこ以外の製造たばこについては、重量によって、何グラムであれば何本換算という規定が記載されています。)

このたばこ税は、消費税等と同じく、間接税であり、

最終的には、一般消費者が支払う商品(たばこ)の価格の中に含まれていますが(税負担は一般消費者)、納税義務者は、「製造タバコの製造者、特定販売業者、卸売販売業者等」です。

つまり日本たばこ産業(JT)等が、出荷の際に、納税していることになります。

酒税とは…

酒税も、たばこ税同様、一般消費者が負担するが、酒造業者が納税義務者である、という間接税となります。

酒税法により、「発泡性酒類」「醸造酒類」「蒸留酒類」「混成酒類」の4種類に大きく分類されており、更に細かい種別によって、税率が設定されています。

たばこ税の税率改正

平成30年の税制改正により、たばこ税は今後年々税率が引き上げられることとなりました。

(別途、加熱式タバコと軽量葉巻たばこについての課税方法・税負担の見直しが行われます。)

税率引き上げは、段階的に引き上げられていくもので、平成30年、令和2年、令和3年のそれぞれ10月1日より、値上げされます。

(財務省ホームページ『たばこ税等に関する資料』より)

お酒の税率改正

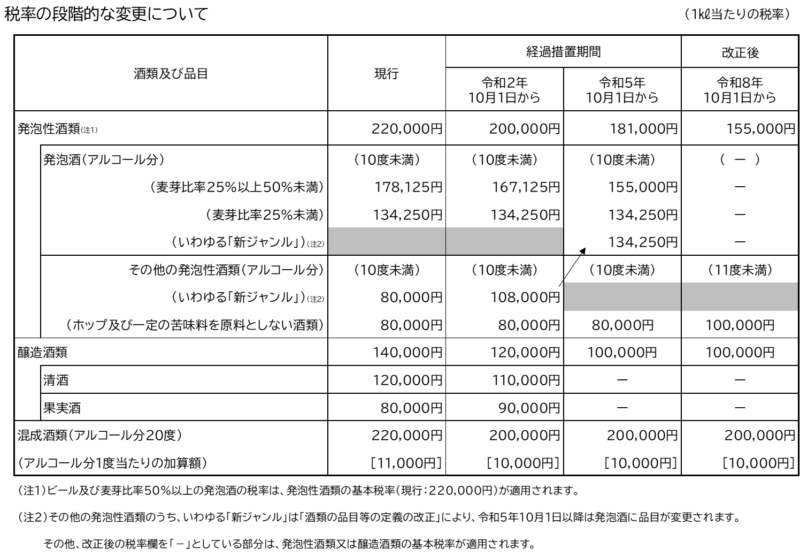

酒税に関しても、平成29年の改正によって、税率が改定されることとなりました。

ザックリといえば、お値段高めのビールや日本酒は、需要も下がっているので、税率を下げましょう。反対に、比較的売上を上げている新ジャンルのビール系飲料やチューハイといったものは、税率を上げます、といった具合です。

結果として、酒類ごとに細分化されていた税率が、大きく4分類ほどにまとまることになります。

増税・減税どちらについても、令和2年、令和5年、令和8年の10月1日から、変更となります。

(国税庁ホームページ 『(参考)酒税法等の改正のあらまし』より)

小売業者の手持品課税・手持品戻税とは

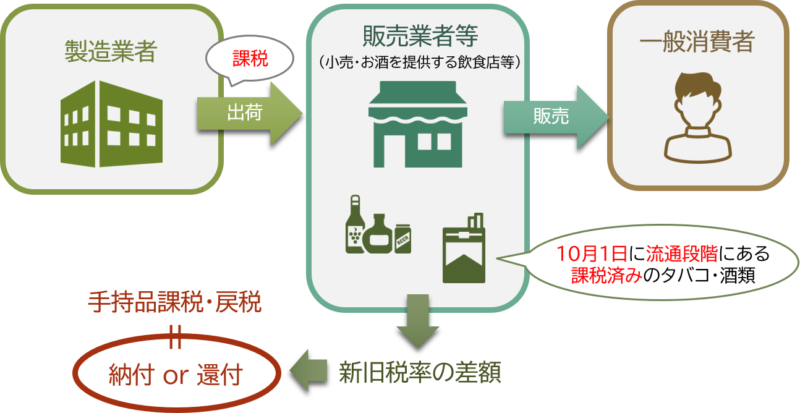

これまで見てきた通り、たばこ税・酒税は、間接税であり、納税は既に出荷される時に納められています。そのため、税率が改定する時(増税と仮定)に、「誰が改定分を支払うのか?」といったことになります。

ここで、スーパーやコンビニエンスストア、ドラッグストアといった小売業者に求められるのが、「手持品課税(戻税)の申告」です。

手持品課税申告とは、改定のタイミング(10月1日のAM0:00時点)で小売業者(販売免許者単位)が在庫として抱えている手持品が、増税対象品がある一定数量を超えると、増税分について、小売業者が納税しなければならないというものです。

反対に、手持品戻税申告(酒税のみ)とは、改定のタイミングで小売業者が在庫として抱えている手持品が、計算してみると、増税よりも減税の効果の方が大きい場合(かつ申告を希望する場合)、申告をすれば差額分が戻ってくるというものになります。

普段これらの納税は、出荷時に製造者が行っているものなので、小売業者にとって慣れないものにはなりますし、また必ずしも申告が必要な訳ではないので、なんだか難しそうだし、そのままにしていたら、申告漏れ…!!ということも…。

該当する年の10月1日には棚卸しをしっかりと行い、申告漏れのないようにしましょう。

今年(令和2年)の申告も、11月2日(月)までと、かなり期限が迫っていますので、たばこ・お酒を取り扱う小売業者の皆さま、申告が必要かどうか?のジャッジはお早めに。

~令和2年手持品課税・戻税申告についての手引き・リーフレット(参考)~